Từ trái sang phải: TS. Võ Trí Thành - TS. Cấn Văn Lực - TS. Nguyễn Tú Anh

Năm 2020, sau khi lãi suất giảm sâu, "thời tiền rẻ" thể hiện, dòng tiền có xu hướng dồn mạnh vào thị trường chứng khoán, và gần đây thể hiện rõ hơn ở thị trường bất động sản với những cơn sốt đất trải từ Bắc tới Nam...

Trước những dòng chảy này, nguồn vốn vào hệ thống ngân hàng có thể bị giằng co và chia sẻ. Theo đó, có ý kiến cho rằng nên tăng lãi suất trở lại để ngân hàng hút vốn, tạo nguồn lực thúc đẩy tín dụng phát triển kinh tế... (?).

Tuy nhiên, theo ý kiến chuyên gia, Chính phủ phải cố gắng không đảo chiều chính sách tiền tệ, không tăng lãi suất.

LÃI SUẤT CỦA VIỆT NAM Ở TẦM NÀO VÀ NGÂN HÀNG THU CHÊNH LỆCH BAO NHIÊU?

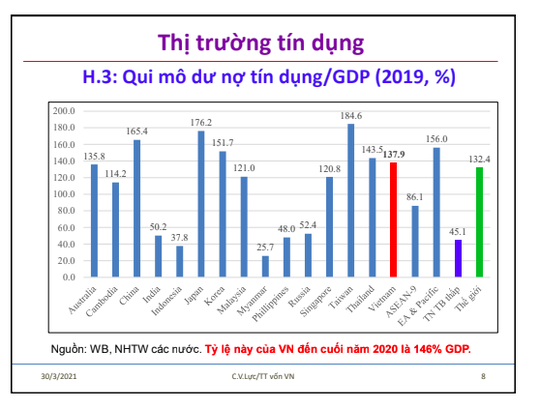

Trong sự giằng co trên, tại Diễn đàn "Phát triển thị trường vốn - Cơ hội trong kỷ nguyên mới" diễn ra ngày 30/3, TS. Cấn Văn Lực, Chuyên gia Tài chính – Kinh tế cho rằng, cần phát triển thị trường vốn trong đó tập trung vào chứng khoán, trái phiếu và các quỹ đầu tư để cân đối, chia sẻ với thị trường tín dụng, bởi quy mô dư nợ tín dụng của Việt Nam đã ở mức rất cao.

"Nhiều ý kiến cho rằng lãi suất ngân hàng ở Việt Nam tương đối cao nhưng theo tôi nếu so sánh thì phải so sánh lãi suất cho vay thực, sau khi đã cấn trừ đi lạm phát", ông Lực đặt vấn đề.

Những nguyên nhân chính dẫn đến lãi suất ở Việt Nam cao, bao gồm: Lạm phát của Việt Nam cao hơn so với khu vực, Trung Quốc lạm phát 2%, Phillipines và Indonesia lạm phát 2,5%, thế giới lạm phát trung bình cũng chỉ ở mức 2% còn Việt Nam năm vừa qua là 3 -3,5% và mục tiêu cũng là phấn đấu dưới 4%. Bên cạnh đó, theo chuyên gia này, rủi ro nền kinh tế và rủi ro của doanh nghiệp ở mức cao nên lãi suất cao.

Về lãi suất đầu vào, người dân vẫn mong lãi suất tiền gửi vẫn ở mức dương, cao hơn lạm phát, khi lãi suất hạ lập tức dòng tiền sẽ chảy sang các kênh đầu tư khác.

Còn với mặt bằng lãi suất hiện nay, ngân hàng thu chênh lệch bao nhiêu cũng là một điểm được chú ý. Và theo TS. Lực, hiện chênh lệch lãi suất đầu vào - đầu ra của hệ thống ngân hàng Việt Nam đang ở mức 2,6%, Trung Quốc 2,9%, Indonesia 3,3%, Philippines 3%, Myanmar 8%. "Công bằng mà nói, chênh lệch đầu vào – đầu ra lãi suất của ngân hàng Việt Nam chỉ mức trung bình, không phải là cao".

Tuy nhiên, chuyên gia Cấn Văn Lực trên nêu quan điểm: Cần hết sức cân nhắc việc giảm lãi suất bởi hiện đây không phải là điểm nghẽn, tín dụng vẫn tăng trưởng 13-14%, lãi suất hiện nay đã tương đối thấp. Nếu hạ tiếp đồng tiền sẽ dịch chuyển kênh đầu tư, lạm phát có thể bùng phát trở lại.

Trở lại với quan điểm cần tập trung phát triển thị trường vốn, thị trường chứng khoán để thúc đẩy kênh huy động vốn cho doanh nghiệp, TS. Lực nêu một thực tế là kênh tín dụng hiện đã bị đôn lên cao.

Cụ thể, quy mô dư nợ tín dụng/GDP của Việt Nam năm 2019 là 137,9% và đến năm 2020 đã là 146%. Đây là mức tương đối cao so với quy mô nền kinh tế. Đặc biệt, tăng trưởng tín dụng của Việt Nam đạt bình quân 14% trong vòng 10 năm vừa qua.

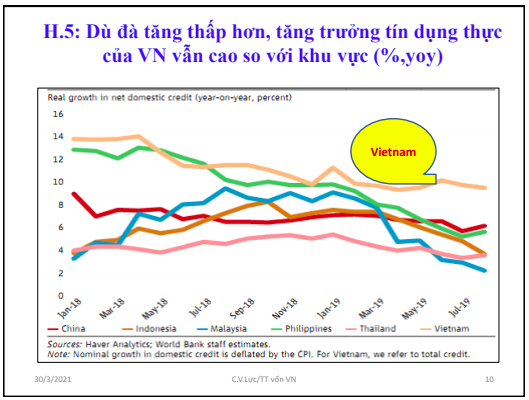

Dù đang trên đà giảm, song tăng trưởng tín dụng thực của Việt Nam so với khu vực vẫn ở mức cao nhất trong ASEAN và cả Trung Quốc. Tăng trưởng tín dụng thực là mức sau khi trừ đi lạm phát, Việt Nam đâu đó vẫn ở mức 10% trong khi các quốc gia khác trong ASEAN chỉ ở mức 3-6%, Trung Quốc trên 6%. Do đó, thị trường vốn phải phát triển tốt hơn nữa để cân bằng lại với tín dụng ngân hàng.

"ĐẦU TƯ LAN TỎA HƠN LÀ GỬI NGÂN HÀNG NHẬN LÃI"

Cũng tại diễn đàn trên, một số chuyên gia khác nhìn nhận sự giằng co về nguồn vốn hút vào ngân hàng, chảy vào chứng khoán và bất động sản còn tùy thuộc vào các cấu phần khác nhau. Nguồn tiền trong n