Ảnh minh họa

Từ 11.670 tỷ xuống… 20 tỷ

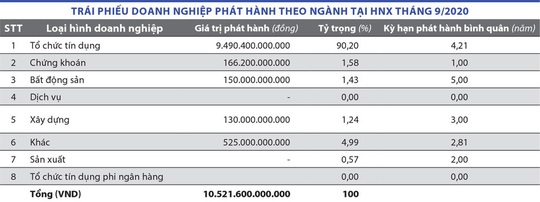

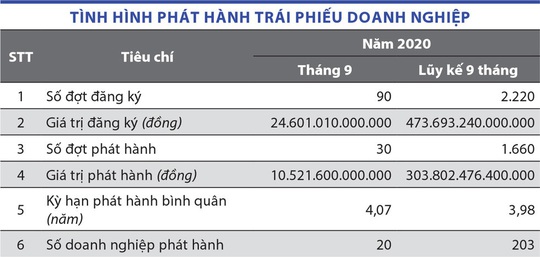

Có 30 đợt phát hành trái phiếu doanh nghiệp trong tháng 9/2020 với giá trị phát hành 10.521 tỷ đồng, trong đó có khoảng 90% đến từ các ngân hàng, còn nhóm doanh nghiệp bất động sản - đối tượng đứng đầu về lượng cung trái phiếu từ đầu năm đến nay, chỉ phát hành vỏn vẹn 150 tỷ đồng, tỷ trọng chưa đến 1,43%.

Trong khi đó, tháng 8/2020, nhóm bất động sản đứng đầu danh sách phát hành trái phiếu với tỷ lệ 30,39% trong tổng số gần 39.399 tỷ đồng phát hành thành công, tương đương 11.670 tỷ đồng; còn tháng 7/2020, lượng trái phiếu địa ốc cũng lên tới 6.993,9 tỷ đồng, chiếm tỷ lệ 35,07%.

Trong tháng 10/2020, theo ghi nhận của Báo Đầu tư Chứng khoán đến ngày 23/10/2020, chỉ có một thương vụ phát hành trái phiếu mới từ nhóm địa ốc thuộc về Công ty cổ phần IDJ Việt Nam phát hành vào ngày 6/10/2020 với tổng giá trị vỏn vẹn 20 tỷ đồng.

Đây là diễn biến được dự báo từ trước, khi Nghị định số 81/2020/NĐ-CP chính thức có hiệu lực vào đầu tháng 9, trong đó có một số điểm mới về điều kiện phát hành trái phiếu như dư nợ phát hành riêng lẻ tại thời điểm phát hành (gồm cả khối lượng dự kiến phát hành) không vượt quá 5 lần vốn chủ sở hữu tại quý gần nhất.

Nghị định mới cũng nâng cao tiêu chuẩn, giới hạn phát hành trái phiếu riêng lẻ nhằm hạn chế hoạt động phát hành quá mức cho nhà đầu tư cá nhân, đồng thời đưa ra yêu cầu cao hơn về trách nhiệm của các bên tham gia vào quá trình phát hành trái phiếu.

|

Trao đổi với phóng viên Báo Đầu tư Chứng khoán, ông Nguyễn Anh Trung, Phó tổng giám đốc Công ty Chứng khoán Hải Phòng cho rằng, quyết định mới khiến các doanh nghiệp phải cân nhắc nhiều hơn. Sau gần 2 năm dễ dãi, những bất thường trong việc phát hành trái phiếu với lãi suất cao ngất ngưởng hay tần suất phát hành dày đặc của các doanh nghiệp khiến cơ quan quản lý buộc phải đưa ra những chính sách "rắn hơn" nhằm điều tiết thị trường.

Trong tháng 10/2020, chỉ có một thương vụ phát hành trái phiếu mới từ nhóm doanh nghiệp địa ốc thuộc về Công ty cổ phần IDJ Việt Nam phát hành với tổng giá trị vỏn vẹn 20 tỷ đồng.

Thực tế, sự dịch chuyển huy động vốn từ kênh tín dụng ngân hàng sang kênh phát hành trái phiếu doanh nghiệp phù hợp với "Lộ trình phát triển thị trường trái phiếu Việt Nam giai đoạn 2017 - 2020, tầm nhìn đến năm 2030" đã được Thủ tướng Chính phủ phê duyệt. Tuy nhiên, theo các chuyên gia, việc nhiều doanh nghiệp liên tục phát hành trái phiếu mà không công bố mục đích sử dụng vốn, hoặc phát hành vượt quá quy mô vốn chủ sở hữu…, tiềm ẩn rủi ro cho cả doanh nghiệp phát hành và trái chủ.

Trong tháng 7/2020, Công ty TNHH Mỹ Anh NT đã có 3 lần mua lại các lô trái phiếu trước hạn với giá trị lên tới 676 tỷ đồng. Dự án Khu biệt thự nghỉ mát sinh thái Nha Trang View Resort tại xã Phước Đồng, TP. Nha Trang, Khánh Hoà do Mỹ Anh NT làm chủ đầu tư được cấp phép ngày 4/1/2017 và ngay trong năm 2017, Công ty đã có 7 đợt phát hành trái phiếu với tổng số tiền huy động là 1.000 tỷ đồng.

Tuy nhiên, dự án chậm triển khai trong khi vẫn phải chi trả các khoản lãi trái phiếu khiến năm 2019, doanh nghiệp này phải chịu lỗ hơn 14 tỷ đồng; trong đó, riêng chi phí phải trả cho trái chủ lên tới 96,28 tỷ đồng. Trong 6 tháng đầu năm 2020, chi phí trả cho trái chủ của Mỹ Anh NT lên tới 61,47 tỷ đồng.

Một trường hợp khác, đầu tháng 9/2020, Tập đoàn Apec - đơn vị đang phát triển hàng loạt dự án bất động sản như Apec Aqua Park Bắc Giang, Apec Mandala Bắc Ninh, Apec Golden Valley Mường Lò và các dự án hợp tác với Tập đoàn Windham (Hoa Kỳ) - đã gây sốc khi đưa ra gói trái phiếu lãi suất 18%/năm.

Ông Hán Kông Khanh, đại diện Apec Group giải thích rằng, so sánh với tỷ suất lợi nhuận từ các dự án của doanh nghiệp này mang lại thì lãi suất 18%/năm không quá cao, nhất là khi vốn tín dụng không dễ để vay, nhưng một bài toán rất đơn giản đặt ra là, nếu trái phiếu của Apec Group thực sự an toàn thì ngay lập tức người ta có thể đi vay ngân hàng với lãi suất 9 - 10%/năm mua trái phiếu để hưởng lợi nhuận gần gấp đôi.

Dấu hỏi về trái chủ

Trong bản báo cáo "Tiềm năng đầu tư nước ngoài vào cơ quan xếp hạng tín dụng trong nước tại Việt Nam" do Ngân hàng Phát triển châu Á (ADB) vừa xuất bản, cơ quan này nhận định, sau nhiều năm tăng trưởng chậm, thị trường trái phiếu doanh nghiệp Việt Nam đã khởi sắc đáng kể, thế nhưng sự phát triển của thị trường trái phiếu doanh nghiệp Việt Nam hiện cũng tiềm ẩn rủi ro, chủ yếu bởi có rất ít doanh nghiệp phát hành trái phiếu có xếp hạng tín nhiệm công khai.

Theo ADB, việc xếp hạng tín nhiệm khá hiếm bởi Việt Nam hiện vẫn thiếu cơ quan xếp hạng tín nhiệm trong nước. Hai công ty xếp hạng tín nhiệm trong nước đã được Bộ Tài chính cấp phép (công ty thứ nhất trong năm 2017 và công ty thứ hai vào tháng 3/2020) đều chưa hoạt động.

|

"Việc thiếu văn hóa xếp hạng tín nhiệm đặt ra những rủi ro đáng kể đối với thị trường trái phiếu và lĩnh vực tài chính, đặc biệt khi các nhà đầu tư riêng lẻ hiện đang sở hữu gần một phần tư tổng lượng trái phiếu phát hành", báo cáo của ADB nhận định.

Ngoài ra, một vấn đề nữa rất ít được đề cập tới là tình trạng thưa thớt và dường như chưa làm tròn trách nhiệm trong việc công bố thông tin thường xuyên của các đơn vị phát hành trái phiếu.

Nghị định 163/2018/NĐ-CP trước đây và kể cả Nghị định 81/2020/NĐ-CP mới có hiệu lực đã quy định các nội dung, khoản mục mà tổ chức phát hành cần công bố khi thông tin về kết quả phát hành trái phiếu theo phương thức riêng lẻ nhưng do chưa quy định rõ ràng nên các doanh nghiệp có thể "lách khéo" để không phải công bố, chẳng hạn như công khai thông tin tên tuổi các trái chủ.

Trên thực tế, việc xác định rõ các trái chủ là điều cần thiết để đánh giá đúng bản chất của các thương vụ phát hành trái phiếu doanh nghiệp có phải là sự "luồn lách" để ngân hàng giải ngân đối với lĩnh vực được xác định là rủi ro như bất động sản hay không.

Còn nhớ, tháng 11/2019, Công ty cổ phần Veracity phát hành lô trái phiếu 1.135 tỷ đồng với lãi suất tối thiểu lên tới 11,75%/năm và trái chủ được thông tin là một nhà đầu tư tổ chức khá vô danh, trong khi theo tìm hiểu của Đầu tư Chứng khoán, "ông chủ" thực sự của Veracity lại đang làm chủ tịch HĐQT một ngân hàng thương mại.

Chưa kể, trong quy định 163/2018/NĐ-CP và Nghị định 81/2020/NĐ-CP, doanh nghiệp phải công bố báo cáo tài chính 6 tháng, báo cáo tài chính năm đã được kiểm toán (nếu có); báo cáo tài chính chưa kiểm toán được đại hội đồng cổ đông hoặc hội đồng thành viên hay chủ tịch công ty xác nhận các số liệu muộn nhất tối đa 30 ngày theo thời hạn nộp báo cáo của HNX.

Chiểu theo quy định này, các doanh nghiệp tham gia phát hành trái phiếu năm 2020 phải công bố báo cáo tài chính bán niên, nhưng trên thực tế, không quá khó để điểm danh các doanh nghiệp không tuân thủ quy định nêu trên. Bản thân trường hợp Veracity hay các công ty khác như Công ty TNHH Bất động sản Hoa Anh Đào, Công ty TNHH Đầu tư Kinh doanh và Phát triển Thương mại Việt An, Công ty cổ phần Dịch vụ Newco, Công ty cổ phần Dịch vụ Hòn Một, Công ty cổ phần Du lịch Thiên Minh, Công ty cổ phần Phát triển Du lịch Vinasia… hiện cũng chưa công bố báo cáo tài chính 6 tháng đầu năm 2020.

Theo ông Nguyễn Hoàng Hải, Phó chủ tịch Hiệp hội Các nhà đầu tư tài chính (VAFI), khi thông tin công bố không đầy đủ, nếu doanh nghiệp phát hành gặp khó khăn trong sản xuất - kinh doanh, dẫn đến không thực hiện được các cam kết với nhà đầu tư (mua lại trước hạn theo thỏa thuận, thanh toán gốc, lãi) thì ảnh hưởng tiêu cực không chỉ với trái chủ mà còn tác động "domino" tới toàn thị trường vốn.