OCB áp dụng mức lãi suất cao nhất 8,2% cho khoản tiền gửi trên 500 tỷ đồng và kỳ hạn 13 tháng. Chuyên viên phân tích MBKE cho rằng áp lực lạm phát có thể gia tăng, nhưng rất khó có khả năng tăng lãi suất vào cuối quý II.

Nhiều ngân hàng tăng lãi suất huy động trong quý II, song song với lãi suất liên ngân hàng đã tăng và thiết lập mặt bằng giá mới. Ảnh: Diễn đàn doanh nghiệp.

Mới đây, một số ngân hàng đã điều chỉnh tăng lãi suất huy động và hoặc giữ niêm yết lãi tiết kiệm ở mức cao.

Ngân hàng TMCP Sài Gòn - Hà Nội (SHB) điều chỉnh tăng lãi suất huy động từ 0,1% đến 0,3%/năm với các kỳ hạn dài. Theo đó, lãi suất kỳ hạn 12 và 24 tháng lần lượt được SHB áp dụng là 5,8 và 6,55%/năm. Với kỳ hạn 36 tháng, lãi suất gửi tiền tại quầy là 6,4%/năm và gửi online là 6,6%/năm. Ngân hàng TMCP Tiên Phong (TPBank) triển khai gói tài khoản Đắc Lộc với lãi suất cao nhất ở kỳ hạn 12 tháng là 6,5%/năm, cao hơn 0,5%/năm so với lãi suất gửi tiết kiệm truyền thống.

Ngân hàng TMCP Phương Đông (OCB) áp dụng lãi suất 8,2% cho khoản tiền gửi trên 500 tỷ đồng và kỳ hạn 13 tháng – đây cũng là mức lãi suất cao nhất trên toàn hệ thống. Xếp "á quân" lãi suất huy động kỳ hạn dài sau đó là Ngân hàng TMCP Á Châu (ACB) với 7,4%/năm cho khoản tiền từ 30 tỷ đồng trở lên và kỳ hạn 13 tháng. Ngân hàng TMCP Kỹ thương Việt Nam (Techcombank) cũng huy động 7,2%/năm cho khoản tiền từ 200 tỷ đồng trở lên, kỳ hạn 12 tháng và không tất toán trước hạn...

Việc các ngân hàng tăng huy động tạm thời cho thấy có nhu cầu hút vốn để đáp ứng cầu tín dụng đang vào chu kì tăng mạnh, song các ngân hàng về cơ bản vẫn dồi dào thanh khoản. CTCK SSI cho rằng áp lực tăng lãi suất trong ngắn hạn vẫn chưa xảy ra. "Về lạm phát, giá nguyên liệu đầu vào vẫn trên đà tăng mạnh, nhưng sự tác động của các yếu tố này lên chỉ số giá tiêu dùng ở Việt Nam là hạn chế, sức tiêu thụ trong tháng 5 cũng thấp hơn kỳ vọng (do có sự bùng phát trở lại của dịch Covid-19) cũng ảnh hưởng tới mặt bằng giá cả. Số liệu tháng 5 cho thấy CPI chỉ tăng 0,16% so với tháng trước và tăng 2,9% so với cùng kỳ. Dịch bệnh lan rộng trong làn sóng Covid thứ 4 dẫn tới nhiều địa phương phải thực hiện giãn cách xã hội cục bộ, bao gồm cả TP HCM, chúng tôi cho rằng áp lực lên chỉ số giá tiêu dùng trong ngắn hạn là không đáng kể", SSI đánh giá.

Bộ phận Phân tích của SSI cũng cho rằng nguồn cung VND trên liên ngân hàng vẫn rất ổn định. "Đặc biệt sẽ có một lượng nội tệ lớn bơm ra từ các giao dịch bán ngoại tệ có kỳ hạn sẽ được thực hiện trong tháng 7, 8 tới. Vì vậy, vẫn giữ nguyên dự báo lãi suất có thể nhích tăng từ đầu quý III khi dịch bệnh được kiểm soát, tín dụng tiếp tục tăng tốc", SSI Reseach nói thêm.

Trong khi đó, loại trừ yếu tố dịch bệnh xảy ra bất khả kháng ngoài dự đoán, đầu 2021, World Bank Việt Nam cũng đưa khuyến nghị rằng Việt Nam có thể xem xét tăng lãi suất trở lại để siết chặt chính sách tiền tệ, cùng với việc xem lại việc mở rộng tài khóa để trở về củng cố, tích lũy bộ đệm tài khóa-tiền tệ vững vàng vào giữa năm 2021, tức sẽ vào cuối quý II hoặc đầu quý III.

Áp lực lạm phát có thể gia tăng, nhưng ngân hàng có thể chưa tăng lãi suất ngay trong quý II, đặc biệt khi đợt dịch Covid-19 thứ 4 chưa hoàn toàn được kiểm soát.

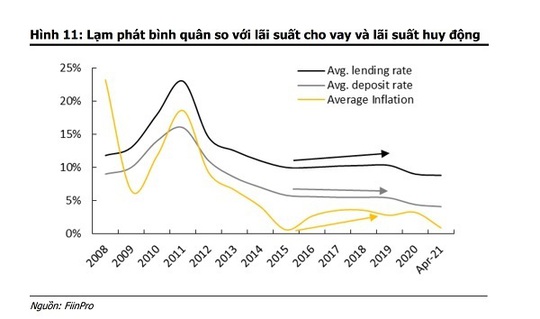

Ông Hoàng Huy, chuyên viên phân tích của Chứng khoán Maybank Kimeng Việt Nam (MBKE) thì cho rằng áp lực lạm phát có thể gia tăng, nhưng rất khó có khả năng tăng lãi suất vào cuối quý II. Theo ông, mặc dù lạm phát toàn phần có thể vượt quá vào cuối năm, tin rằng NHNN Việt Nam sẽ duy trì lập trường thích ứng trong 12 tháng tới vì: (1) sự gia tăng hiện tại của nhu cầu hàng hóa thực sự là không ổn định; (2) việc tăng lãi suất quá sớm có thể làm trầm trọng thêm tình trạng đẩy chi phí do nhu cầu trong nước vẫn yếu (Tổng mức bán lẻ hàng hóa và doanh thu dịch vụ tiêu dùng giảm 1% so với cùng kỳ năm trước; (3) Ngân hàng Nhà nước có thể hạn chế tăng trưởng tín dụng để kiểm soát lạm phát; và (4) lạm phát trung bình trong 12 tháng cuối năm có khả năng duy trì dưới mục tiêu của NHNN là 4% (3,5% và 3,8% trong năm 2021 và năm 2022).

"Việc giữ lãi suất ở mức thấp sẽ không chỉ giảm thiểu tác động tiêu cực của giá nguyên liệu đầu vào tăng lên lợi nhuận của doanh nghiệp mà còn khuyến khích các khoản đầu tư mới", ông Huy từ MBKE Việt Nam nhấn mạnh.

Một điều cần nói thêm là hiện tại, theo thống kê, lãi suất huy động và cho vay của Việt Nam đã về mức đáy thấp trong nhiều năm. NHNN mới đây đã có văn bản số 3947/NHNN-TD yêu cầu Chủ tịch Hội đồng quản trị, Hội đồng thành viên, Tổng giám đốc, Giám đốc các tổ chức tín dụng, chi nhánh ngân hàng nước ngoài; Giám đốc Ngân hàng Nhà nước chi nhánh tỉnh, thành phố khẩn trương triển khai các biện pháp tăng cường phòng, chống và tháo gỡ khó khăn do tác động của dịch Covid-19.

Tuy nhiên, yêu cầu này không hàm nghĩa cơ quan quản lý sẽ điều chỉnh lãi suất điều hành như lựa chọn ở năm 2020, bởi việc sử dụng công cụ điều chỉnh hầu như đã không còn dư địa. Để đáp ứng yêu cầu của cơ quan quản lý, theo đó, các Ngân hàng thương mại hoặc sẽ phải chấp nhận giảm tỷ lệ biên lãi ròng (NIM, hiện đang được cải thiện khá), và hạ bớt lợi nhuận kỳ vọng; hoặc sẽ khó có điều kiện để giảm mạnh lãi suất vay nhằm hỗ trợ tín dụng rẻ hơn nữa, khi chỉ trên cơ sở nỗ lực tiết giảm các chi phí khác.